CAPTION

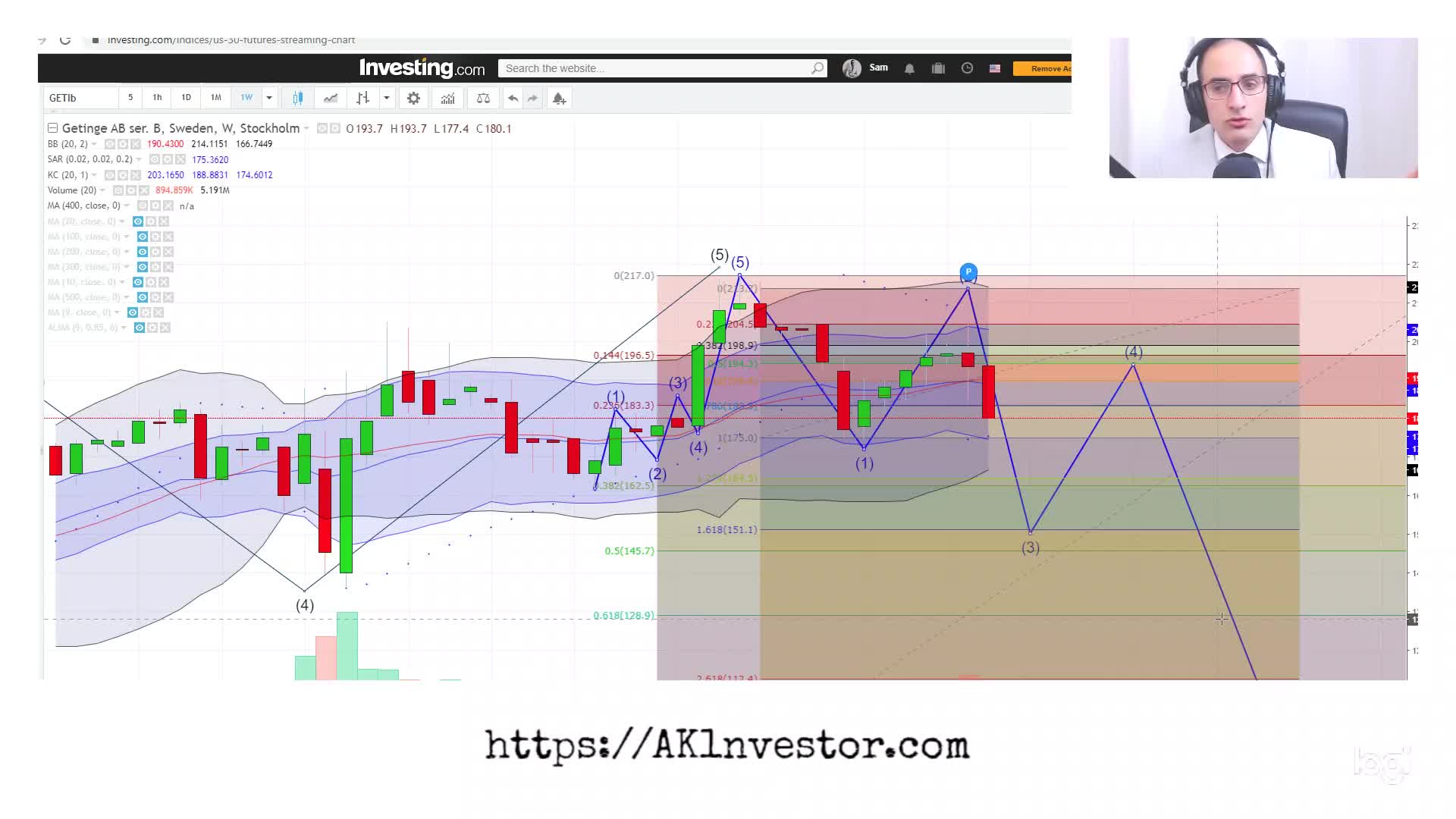

Hallå mina vänner Välkommna till Aco Investor Här i samma come Si Och nu ska vi gåigenom analys om risk eller vi ska gå igenom risken och hur jag mäter risken Tackvare all erfarenhet som jag har anskaffat tack vare de kunskaper och de modeller jag har byggt såhar jag anskaffat mig goda kunskaper då jag har gjort så många tester och det skani få i form av sammanfattning Det är väldigt viktigt att förstå att risk kan man mätaDet går absolut att mäta risken men det är många Tror inte att man kan mätarisken i mina ögon Det är helt möjligt Då jag har gjort mina eh tester och gjort minläxa så går vi direkt till eh risknivå Ändå ska jag visa er en riktigsak Låt oss börja Åtminstone teoretiskt sätt För att kunna få en bättre bild Eh så att säga sågår vi till den här delen som vinner här och vi kan Vi kan alltid seGå tillbaka till det exemplet Jag har alltid eh gillat att dra Eh då jag tycker att detär väldigt spännande att just berätta om det Sätt på det sättet eh risk egentligen är i minaögon hur starkt ett bolag kan växa hur starkt starkt kan sjunka Jag vill inte gå in i statistikenLiksom statistiskt sett Ni som har läst statistik ni vet att det finns något someh det finns aktier man väljer som har växande risk De är farliga De somhar växande risk Eh Och sammanfattningsvis om vi om vi har det här till noll procentdaglig uppgång nedgång Okej Och säga att aktien har vuxit nu till en procent den här dagen Nästa dagPunkt nån alltså sjunkit hit därefter Den har vuxit till en och en halv och ochså vidare och så vidare och sen sjunkit starkare ner till minus Och sen med tiden såbörjar den nå den här nivån där risken växer stort men ska också ha potentialatt sjunka stort Det vill inte vi ha något med att göra för att det är växande riskI det här fallet när man tittar på aktier som har eh som har stabil risk det villsäga säga att du har den här Det här är nivån liksom att det härär min Här är noll procent uppgång per dag Alltså säga att det är vinsteni noll dagligen men att tillväxten och nedgången är det samma Men här är det bara beräkning Men det ärju en exponentiell tillväxt Man kan ju också se att aktien växer sakta men säkert menmed tiden Öh i det här fallet så kan vi se att accents pris ehfluktuerar upp och ner på det sättet och det här egentligen beskrivning av bolag som har hög eh fluktuerar ringoch eh en sekund Jag ska visa er vad jag menar med alla de här Föratt när du fly när en aktie fluktuerar alldeles för eh starkt Det betyder att den kan växa snabbt menockså sjunka snabbt och statistiskt sett så är det samma sak som att säga att det här är betavärde Okej ni kan alltid se Avanza arbetar värde om om vi har betar värde i tre Det betyder somföljande att axiom om omex säger att det är baserat på omex trettio come extra ti börsensvenska börsen Om det är så att aktien eller omex trettio växer med en procent idag så hardetta bolag potential att växa med tre procent statistiskt sett statistiskt sett Så statistiken ger alltså historiken ger möjlighet attförstå på det sättet Eh nu har jag byggt många andra kunskaper långt mer än bara statistik Mendet är också intressant att förstå att ja man kan analysera på olika sätt Det är väldigt viktigtEh vi kan veta också öh totalt antal aktier är väldigt viktiga att veta när du har till exempel ettbolag som har åtta miljoner i total antal aktier Det betyder som följande att aktien varje åttamiljoner åtta miljoner kronor om det är i SEK Öh ger en krona uppgång i aktien Här harvi ett bolag Säg att den kostar tio kronor Vi har ett bolag med tio kronorper Det är per aktie alltså Så vi behöver åtta miljoner för att få aktien att växa till elva kronorMen skulle du ha ett bolag som har hundra miljoner Det betyder att du behöver hundra miljoner föratt få acsi priset att accep ice t alltså de att växa med en krona Sådet är jätteskillnad mer än åtta gånger mer pengar Eh nu beror det ju på det härär risk också Alltså för mig Om jag ser ett bolag som har växande vinstper aktie växande tillgångar eh det nu är det inte rätt läge att analysera fundamentalt sätt då börsen hållerpå att sjunka Så så statiskt Teknisk analys säger vi är nedgång även om ehfundamental analys är bra Men för dig som vill köpa månadsvis det är en jättebra möjlighet I alla fallom du hittar bolag med växande tillgångar växande vinst per aktie Eh växande Eh kundfordringar som jag berättade ien en en En del moment Det är bra möjlighet Men för dig som som seratt risk är potential så som jag gör Risk är potential Eh om du hittar bolag som harväxande tillgångar växande vinst per aktie men har lägre totalt antal aktier Eh ju högre totalt antal aktier desto lägreeh lägre flygtur e ringar så som jag visade er statistiskt sett statistiken säger såhär Eh just det Det härär en noll procent Ja Så om det är så att det är hundra miljoner det betyder att omvi säger att låt oss säga det här är väldigt viktigt att notera det att både bolagen deoch det är bolag A och bolag B har eh har Vad har dom har samma ptal Okej så att säga att det här bolaget har p tal Det är väldigt viktigtdet här Okej så att man kan mäta rätt Alltså väldigt viktigt att kunna jämföra Så vi behöverkonstanta variabler eller variabler som har som ligger konstant med varandra för att kunna analysera eh och jämföra för Detär orättvist att jämföra olika bolag med olika mått Så om vi säger att det ärbolag båda bolagen har P ett halv tio Det betyder att det här är acsi B okej Och fluktueraringarna i aktiv E kommer kan komma att vara sådär Okej Vi förutsätter att ehrisken är inte växande utan det är bara stabil risk Och det här är bolag bil I Detvill säga att risken är så eh när vi tittar av aktie ja då då kan viju fortfarande Det här är väldigt viktigt Öh det här de då kan vi fortfarandese fluktuerar som är mer stabil risk också här Här är risken så låg Öhdäremot så när vi har åtta miljoner Så som denna då flygtur ringarna Snabbare Ehom det är så att bolaget har samma värdering här och här på ett ungefär då kan vise att accep diset värdering kan vara sådär på ett ungefär alltså det vill sägaatt att flygtur e ringa högre då öh vi har egentligen accep ris eller totalt antal aktier somär lägre här jämfört med det som är här Öh givet att allt annat är konstantalltså oberoende Alltså alla dom här konstanta för att öh här är en annan sakär att när du mäter bolag med lägre total antal aktier kan växa snabbare upp jämfört med bolagmed högre total antal aktier givet att det är samma pe tal ju högre p etttal Det står ännu högre flygtur e ringar Det är väldigt viktigt att berätta det Ju högreeh Pe pe tal Desto högre Öh flygtur E ringar Varför Jo för att jagska äta det här Jag ska visa er det här och säga att vi har båda bolagen medsamma pe tal här är väldigt viktigt där eftersom totalt antal aktier här är mer då vinst det härväldigt vi Det här är lite svårt men det är väldigt viktigt eftersom totalt antal aktier är merhär Okej då betyder det att vi wed fördelningen i i i vinst per aktie kan vara lägre Med andraord som följande vinst per aktie kan vara lägre här för att man fördelar Vi förutsätteratt både aktie och aktie Vi har samma förutsättningar Så om aktier A ha eh AcsiB har vinst per aktie En krona eh om om vi säger att det är det Jamen det är en jätteskillnad här eftersom de du har hundra miljoner Så då betyder att hundra miljonerdela alltså hundra miljoner Eh dela hundra Säg att vad är hundra miljoner Och det är ju pris Dela Eär ju p pris E aktiepriset till hundra och I som är övning på sker alltså vinst Eh nejHörning inte en ny person övning Så fördelar du det då Då ser du Det ärså kallat äta Ja just det Det var fel Det var en säcken bara Nejjag måste gå tillbaka här eftersom det var lite fel eller Det var fel beskrivning Det viktiga Vadvi behöver förstå här är att om Om Om bolaget har tjänat hundra miljoner i vinst och det härär ett bolag B och bolag har också tjänat hundra miljoner Okej Det betyder somföljande Vi har ju i bolag A åtta miljoner och i bolag B Då harvi öh vi har hundra miljoner Så totalt antal aktier då Då blir fördelningen annorlunda Eh då blirkärnan i bolag A större eftersom kärnan reflekterar För min del är eh vinsten egentligen Och vinstenper aktie om vinst per aktie för delas alltså om om vinsten fördelas med åtta miljoner så hundra miljoner delarÅtta miljoner ger ju ensamma jämfört med bolag B där du delar hundra miljoner i vinstmed hundra totalantalet aktier vilket gör att det blir en etta här Däremot så blir det annorlunda här Varfördet blir så För att det är ju total antal aktier som är annorlunda Basen är annorlunda här SåSå vad man kan säga här är tolv komma och eh tolv komma fem Så det vill säga äratt det är ju annorlunda här Så det här är egentligen säger mig som följande Det är ju därför jagvalde aktie Öh aktie a I I risknivå är ju högre risk actia Öh och vinsten är juhögre Om tillgångarna växer och vinsten växer då är det bättre att jag lägger den för att tjänamer Öh men vi behöver också förstå är att öh tolv komma fem jämfört med ett är som följandeDet är att det här bolaget bolag AH kan växa tolv gånger mer alltså ungefärtolv gånger snabbare Jämför i vinst par aktier jämför till med bolag B Vilket gör att axIPR ICE kan växa också snabbare Alltså aktiepriset eftersom tillgången eller vinsten per aktie är ju merhär så det är ju tolv gånger mer Så om om vi har en aktie som kostar tiohundra kronor här då är det då du alltså i sig att att taxi säga taxi B kostar hundra kronorper aktie Då kommer egentligen om vi ska värdera samma med P ett samma p tag då kommer hundramultipliceras med tolv komma fem och då ser vi det där priset egentligen för att vara rättvist prisOch det betyder att det betyder som följande att att acsi A egentligen kan kosta tolv gångermer tolv x mer jämfört med acsi B som har lägre risk än X alltså så skulle den vara hundradå skulle den vara lägger nolla och en två så säg för enkelhetens skull tio Dåhar vi tusen så det vi de Det jag vill säga är att när du väljerbolag med växande tillgångar med lägre total ank aktier då kommer att växa snabbare Men du vill hittatillgångarna Det är ju tillgångarna och vinst per aktie och hela delen som är viktig Och i det här falletdå kärnan blir ju större som är vinst per aktie i aktier och då blir priset större dåblir då blir det egentligen hela värderingen i aktien jämfört med den ma Då blir det ju attkärnan blir mindre och accep Riset blir ju också mindre så Ju högre total antal eller vinst baraksi desto högre aktiepris och jul lägre total antal aktier Eh desto snabbare acsi priset kan växaupp och ner så och det är också viktigt att analysera på det sättet för att kunna veta risken Sådet är mycket att berätta Men jag vill fortfarande få dig att att förstå attdet är väldigt viktigt ämne att analysera Hoppas att jag har förenklat det så gott jag kan Det ärinte lätt men jag hoppas att jag har kunnat ändå ge en bild av hurjag vill Jag tänker när jag analyserar nu kan jag också teknisk analys så jag behöverinte bara titta där jag tittar där och det är undermedvetna som jag har lärt upp Tänkerper automatik på det sättet i de här banorna Men då går jag också djupareoch tittar på teknisk analys så hittar trenden neråt bära den lägsta trenden lägsta pris Jag tar lägsta pris laxtotal antal aktier och då lägger jag till högre marginal vinst det vill säga patenterade produkter med detär högre i stället och det är Men när du har ett bolag som levererar patenterade produkt ochtjänar sextio procent av den det är inte samma som att sälja en pizza Du behöver inte sägaen jätte kvantitet och ändå så tjänar du stort Så om du tjänar sextio procentjämfört med ett bolag som tjänar trettio eller tjugo procent det betyder att du behöversälja eh på ett ungefär femtio procent mindre och ändå känna samma vinst per aktieSå det är som man jämförelse jag gör plus väljer ett marknad för att ha bättre eh tillväxt förväxande marknader som som behövs eh oftast leverera kontinuerlig tillväxt så vi måste förstå att it kommer växa vidare Solenergi öh vindkraft och dom här marknaderna som eh man pushar framåt kommer attbehövas Öh givetvis silver som jag alltid tror på För att solpaneler kommer att behöva silver Såsumma som Aron När du tittar på risk du ska kunna analysera bolag eh branschför bransch och inte titta utanför branscherna För det är annorlunda Och det är orättvist att jani ser jag jämfört med samma pe tal Ändå så har jag kommit i vilse i i i börjanOch sedan att addera till hela historien så att jag hoppas att det har varit en bra video i litetuff Eh Jag kan komma att göra det tydligare video men jag hoppas att det har varit ettbra video Lärorik om risken Tack för mig Ha det bra San Marco mässigt

CAPTION TRANSLATED TO

ENGLISH LANGUAGE

Hello my friends Welcome to Aco Investor Here in the same come Si And now we are goingthrough analysis about risk or we will go through the risk and how I measure the risk Thank yoube all the experience that I have acquired thanks to the knowledge and the models that I have built like thatI have acquired good knowledge as I have done so many tests and it shouldyou get in the form of a summary It is very important to understand that risk can be measuredIt is absolutely possible to measure the risk, but many people do not believe that it is possible to measurethe risk in my eyes It's entirely possible Then I've done my eh tests and done myhomework and we'll go straight to eh risk level Still, I'll show you a real onething Let's start At least theoretical way To be able to get a better picture Eh so to speakwe go to this part that wins here and we can We can always seeGo back to that example I've always uh liked to draw uh then I think thatis very exciting to tell you about the Put it that way eh risk is actually in mineeyes how strong a company can grow how strong strong can fall I don't want to go into the statisticsLike statistically. Those of you who have read statistics know that there is something thatuh there are stocks you choose that have growing risk They are dangerous They thathave growing risk Erh And in summary if we if we have this at zero percentdaily rise decline Okay And say the stock has grown now to one percent this day Next dayPoint someone dropped here after that It has grown to one and a half and andso on and so on and then dropped more strongly down to minus And then over time like thatit starts to reach this level where the risk grows big but must also have potentialto drop significantly We want nothing to do with that because it is a growing riskIn this case when you look at stocks that have eh that have stable risk it wantssay say you have this This is the level as well as that thisis my Here is zero percent rise per day So say that is the profitin zero daily but that the growth and decline are the same But here it's just calculation But it isafter all, exponential growth You can also see that the share is growing slowly but surelyover time Uh in this case we can see that accents price ehfluctuates up and down that way and this actually description of companies that have high eh fluctuates ringand uh just a second I'll show you what I mean by all these Forthat when you flee when a stock fluctuates way too uh strongly That means it can grow quickly butalso drop quickly and statistically it's the same as saying this is betavalue Okay you can always see Avanza works value if if we have beter value in three It means likefollowing that the axiom of omex says that it is based on omex thirty come extra ti the stock exchangeswedish stock exchange If it is the case that the share or omex thirty grows by one percent today, it hasthis company potential to grow by three percent statistically speaking statistically speaking So the statistics give therefore the history gives the opportunity tounderstand that way Eh now I have built many other skills far more than just statistics Butit is also interesting to understand that yes you can analyze in different ways It is very importantUh we can also know uh total number of shares are very important to know when you have for example onecompany that has eight million in total number of shares This means as follows that the share every eightmillion eight million kroner if it is in SEK Oh gives a kroner increase in the share Here haswe a company Say it costs ten kroner We have a company with ten kronerper That is per share, so we need eight million to make the share grow to eleven kronerBut would you have a company that has a hundred million That means you need a hundred million forto get acsi the price to accep ice t so they to grow by a crown Soit's a huge difference more than eight times more money Eh now it depends on thisis risk too So for me If I see a company that has growing profitsper share growing assets eh now is not the right time to analyze fundamentally as the stock market holdson declining So so static Technical analysis says we are decline although ehfundamental analysis is good But for those of you who want to buy monthly it's a great opportunity In any caseif you find companies with growing assets growing earnings per share Eh growing Eh accounts receivable as I told inone one one Some moments It's a good opportunity But for you who seethat risk is potential as I do Risk is potential Eh if you find a company that hasgrowing assets growing earnings per share but has a lower total number of shares Er the higher the total number of shares the loweruh lower flight e rings so as I showed you statistically speaking the statistics say like this Er exactly that Thisis a zero percent Yes So if it is that it is a hundred million that means that ifwe say let's say this is very important to note that both the companies theyand it's company A and company B have uh have What have they have the same pnumber Okay so to say that this company has p number It is very importantthis Okay so that you can measure correctly So very important to be able to compare So we needconstant variables or variables that have that are constant with each other to be able to analyze eh and compare for Itis unfair to compare different companies with different measures So if we say that it iscompany both companies have P half ten That means this is acsi B okay And fluctuatethe rings in active E will come to be like that Okay We assume that uhthe risk is not growing but it is only stable risk And this is company car I Itwant to say that the risk is so eh when we look at shares yes then then we canju still This is very important Oh this they then we can stillsee fluctuates which is more stable risk here too Here the risk is so low Uhon the other hand, when we have eight million. Like this one, then the flight rings Faster Ehif it is the case that the company has roughly the same valuation here and here, then we cansee that the accepted valuation can be roughly like that, that is to saythat that flight e call higher then uh we actually have acce rice or total number of shares thatis lower here compared to what is here Uh given that everything else is constantso independent So all these constants because uh here is another thingis that when you measure companies with a lower total number of shares can grow up faster compared to companieswith a higher total number of shares given that it is the same pe number the higher the p onenumber It says even higher flight e rings It is very important to tell it The highereh Pe pe number The higher Uh flight E rings Why Yes because Igonna eat this I'm gonna show you this and say we have both companies with usthe same pe number here is very important there because total number of shares here is more then profit thisvery we This is a bit difficult but it is very important because total number of shares is morehere Okay then that means we wed the distribution iii earnings per share may be lower With otherswords like the following earnings per share may be lower here because one distributes We assumethat both share and share We have the same conditions So if shares A have eh AcsiB has profit per share One crown eh if we say that it is Yesbut there is a huge difference here because they you have a hundred million So then that means a hundred millionso share a hundred million Eh share a hundred Say what is a hundred million And that's price Share EAfter all, at price E the share price is at one hundred and I, which is an exercise, is therefore a profit Eh noHearing not a new person exercise How do you distribute it then Then you see It isso called eating Yes exactly that It was wrong It was just a sack NoI have to go back here because it was a bit wrong or It was wrong description The important thing Whatwe need to understand here is that if About If the company has made a hundred million in profit and thisis a company B and company has also earned a hundred million Okay That means likethe following We have in company A eight million and in company B Då haswe uh we have a hundred million So total number of shares then Then the distribution will be different Er then it will bethe core of company A bigger because the core reflects For my part, eh the profit is really And the profitper share if profit per share for is thus divided if the profit is distributed by eight million so one hundred million partsAfter all, eight million is nothing compared to company B, where you share a hundred million in profitwith a hundred the total number of shares which makes it a one here However, it will be different here Whyit will be like this Because it is the total number of shares that is different The basis is different here SoSo what you can say here is twelve point and uh twelve point five So that is to say isthat it's different here So this is actually tells me the following That's why Ichose share Uh share a II risk level is the higher the risk share Uh and the profit is of coursehigher If the assets grow and the profit grows then I better put it to earnmore Uh but we also need to understand is that uh twelve point five compared to one is as followsIt is that this company company AH can grow twelve times more, so approximatelytwelve times faster Compare in profit pairs of shares compare to company B Which means that axIPR ICE can also grow faster So the share price because the asset or profit per share is the morehere so it's twelve times more So what if we have a share that costs tena hundred kroner here then it is then you therefore in itself that taxi say taxi B costs a hundred kronerper share Then actually if we are to value the same with P a same p time then comes a hundredmultiplied by twelve point five and then we see that price actually to be a fair priceAnd that means that it means as follows that acsi A can actually cost twelve timesmore twelve x more compared to acsi B which has a lower risk than X so it would be one hundredthen it would be add zero and one two so for simplicity say ten Thenhave we thousand so it we they What I want to say is that when you choosecompanies with growing assets with lower total number of shares then will grow faster But you want to findthe assets It is the assets and earnings per share and the whole part that are important And in this caseas the core becomes the bigger which is profit per share in shares and then the price becomes bigger thenbecomes then it actually becomes the entire valuation in the share compared to the ma Then it becomes thatthe core becomes smaller and accep The rice also becomes smaller so The higher total number or profit onlyksi the higher share price and jul lower total number of shares Eh the faster acsi price can growup and down like that and it is also important to analyze in that way to be able to know the risk Sothere's a lot to tell But I still want to make you understand thatit is very important topic to analyze Hope I have simplified it as best as I can That's itnot easy but I hope I have been able to give an idea of howI want I think when I analyze now I also know technical analysis so I neednot only look where I look there and it is subconscious that I have taught Thinkingautomatically that way in these lanes But then I also go deeperand looking at technical analysis finds the trend down bear the lowest trend lowest price I take lowest price salmontotal number of shares and then I add higher margin profit i.e. patented products with itis higher instead and it is But when you have a company that delivers patented product andearn sixty percent of it it's not the same as selling a pizza You don't have to saya huge quantity and yet you earn big So if you earn sixty percentcompared to a company that earns thirty or twenty percent that means you needsell eh at about fifty percent less and still feel the same profit per shareSo it's like you compare I do plus choose a market to have better eh growth forgrowing markets that as needed eh usually deliver continuous growth so we have to understand that it will grow further Solar energy uh wind power and these markets that uh you push forward willneeded Oh of course silver which I always believe Because solar panels will need silver Sosum as Aron When you look at risk you should be able to analyze companies eh industryfor industry and not look outside the industries Because it's different And it's unfair to yesyou see I compared to the same pe number Yet I have lost my way in the beginningAnd then to add to the whole story so I hope it's been a good video for a bittough Eh I may make it clearer video but I hope it has been onegood video Educational about the risk Thanks for me Have a good San Marco wise

AK1nvestor Sverige

AK1nvestor Sverige

![]()